Færslan var fyrst birt á Moggabloggi höfundar 8.7.2010.

Það er gott að menn kunni að reikna. Vandamálið er að það er ári of seint. Í febrúar í fyrra var fyrst byrjað að vekja athygli á því á opinberum vettvangi að gengistrygging væri hugsanlega ólöglegt form verðtryggingar. Nú er verið að hóta landsmönnum með því, að eigi túlkun neytenda um að samningsvextir gildi á lánum með ólöglegu gengistryggingunni, þá komi 100 milljarða bakreikningur á skattgreiðendur.

Komi þessi bakreikningur, sem ég hef ekki gögn til að sannreyna, þá er hann eingöngu vegna alvarlegra mistaka og vanrækslu þeirra sem stóðu í samningum fyrir hönd ríkisins við yfirfærslu á lánasöfnum gömlu bankanna til þeirra nýju. Já, ég segi mistaka og vanrækslu vegna þess að umræðan um hugsanlegt ólögmæti gengistryggingarinnar var komin á fullt í apríl í fyrra. Birtust greinar eftir og viðtöl við menn sem höfðu efasemdir um lögmæti gengistryggingarinnar í apríl og maí í fyrra og í framhaldi af því voru send bréf á alla sem máli skipti. Umræðan hélt áfram í allt fyrra sumar og í september varð mikilsvirtur hagfræðingur, Gunnar Tómasson, þátttakandi í henni. Hann sendi líka ráðamönnum og Alþingismönnum bréf þar sem hann varaði við því að gengistrygging væri ólöglegt form verðtryggingar. Þeir embættismenn og ráðherrar sem komu að samningum við kröfuhafa bankanna höfðu því öll tækifæri til að gera viðeigandi ráðstafanir. Falli 100 milljarðar á skattgreiðendur, þá er það ekki því að kenna að fólk leitaði réttar síns. Nei, það er þeim að kenna sem tóku þátt í samningum fyrir hönd stjórnvalda við kröfuhafa.

Heyrst hefur að ástæða hræðsluáróðursins sé staða Landsbankans. Hann geti tekið á sig hluta af því höggi sem verði, ef samningsvextirnir verði staðfestir, en ríkissjóður þyrfti að leggja honum til 50 milljarða í aukið eigið fé. Restin af upphæðinni dreifist á aðra. Fyrst að því sem gæti dreifst á aðra. Þurfi ríkissjóður að leggja Arion banka, Íslandsbanka og einhverju öðrum fjármálastofnunum til aukið eigið fé, þá leiðir það óhjákvæmilega til þess að hlutur ríkisins í þessum fyrirtækjum eykst. Þessir eignarhlutar munu á einhverjum tímapunkti verða seldir og gera má ráð fyrir að ríkið endurheimti því framlag sitt, þegar að þar að kemur. Landsbankinn er verra mál, en á móti verða eignasöfn hans "innheimtanlegri", þannig að meiri líkur er á að rekstraráætlanir hans standist í framtíðinni.

En eru líkur á því að 100 milljarðar falli á skattgreiðendur? Eina leiðin til þess að það gerist er að stór hluti lána fyrirtækja falli einnig undir fordæmisgildi dóma Hæstaréttar. Ástæðan er ekki lán einstaklinga. Landsbankinn lýst því yfir í fréttatilkynningu frá 5. júlí að hann hafi fengið lán heimilanna með 34% afslætti frá nafnvirði lánanna, þ.e. upphaflegri höfuðstóls fjárhæð lánanna. Kannski er þessi fréttatilkynning ekki sannleikanum samkvæmt, en þar til annað kemur í ljós, þá stendur hún. Hafi bankinn fengið öll lánasöfn heimilanna með 34% afslætti frá nafnvirði, þá er frekar ólíklegt að hann ráði ekki við að samningsvextir gildi. Íslandsbanki segist hafa fengið 47% afslátt af lánasöfnum heimilanna. Það gefur bankanum umtalsvert svigrúm. Auk þess kemur fram í gögnum Seðlabanka Íslands, að verðmæti eignaleigusamninga heimilanna hjá bönkunum hafi lækkað úr 22,1 milljarði 30.9.2008 í 4,6 milljarða 31.12.2009. Það skyldi þó ekki vera að menn hafi gert ráð fyrir niðurstöðu Hæstaréttar. Svo má ekki gleyma því að öll gengistryggð lán hafa einhver endurskoðunarákvæði vaxta og að þó LIBOR vextir séu lágir í dag, þá voru þeir það ekki sumarið 2008.

Falli 100 milljarðar á skattgreiðendur, þá er það ekki vegna þess að heimilin hafi fengið leiðréttingu sinna mála. Til þess eru gengisbundin lán heimilanna einfaldlega ekki nógu há. Samkvæmt tölu Seðlabankans námu þau um 110 milljörðum 31.12.2009. Nei, ástæðan er gengisbundin lán fyrirtækja. Þau námu 31.12.2009 um 900 milljörðum kr.

En þrátt fyrir þetta, er líklegt að 100 milljarðar falli á skattgreiðendur? Ekkert er útilokað, en sé eitthvað að marka tölur Seðlabankans, þá virðist sem bankarnir hafi borð fyrir báru. Fyrir hrun voru gengisbundin lánasöfn þeirra til einstaklinga og fyrirtækja að upphæð um 1.750 milljarðar, 31.12.2008 hafði þessi tala lækkað í 935 milljarða og 31.12.2009 stóð hún í 775 milljörðum. Vissulega er búið að afskrifa eitthvað, sérstaklega hjá fyrirtækjum, en ef við miðum við töluna frá 31.12.2008, þá er búið að gera ráð fyrir ríflega 800 milljarða niðurfærslu þessara lána. Þrátt fyrir að hafi 160 milljarðar bæst við á síðasta ári, þá skiluðu bankarnir þrír á því ári 50 milljarða hagnað eftir skatta!

Niðurstaðan er því sú, að lendi 100 milljarðar á skattgreiðendum vegna þess að gengistryggingin var dæmd ólögmæt, þá er það af tveimur ástæðum:

1. Vegna ótrúlegra mistaka og klúðurs embættismanna og ráðherra

2. Vegna þess að fyrirtæki landsins munu fá sín lán leiðrétt líka

Ástæðan er ekki að heimilin séu skráð fyrir 110 milljörðum í gengisbundnum lánum, sem bankarnir hafa auk þess verið að innheimta eins og lánin standi í rúmum 290 milljörðum.

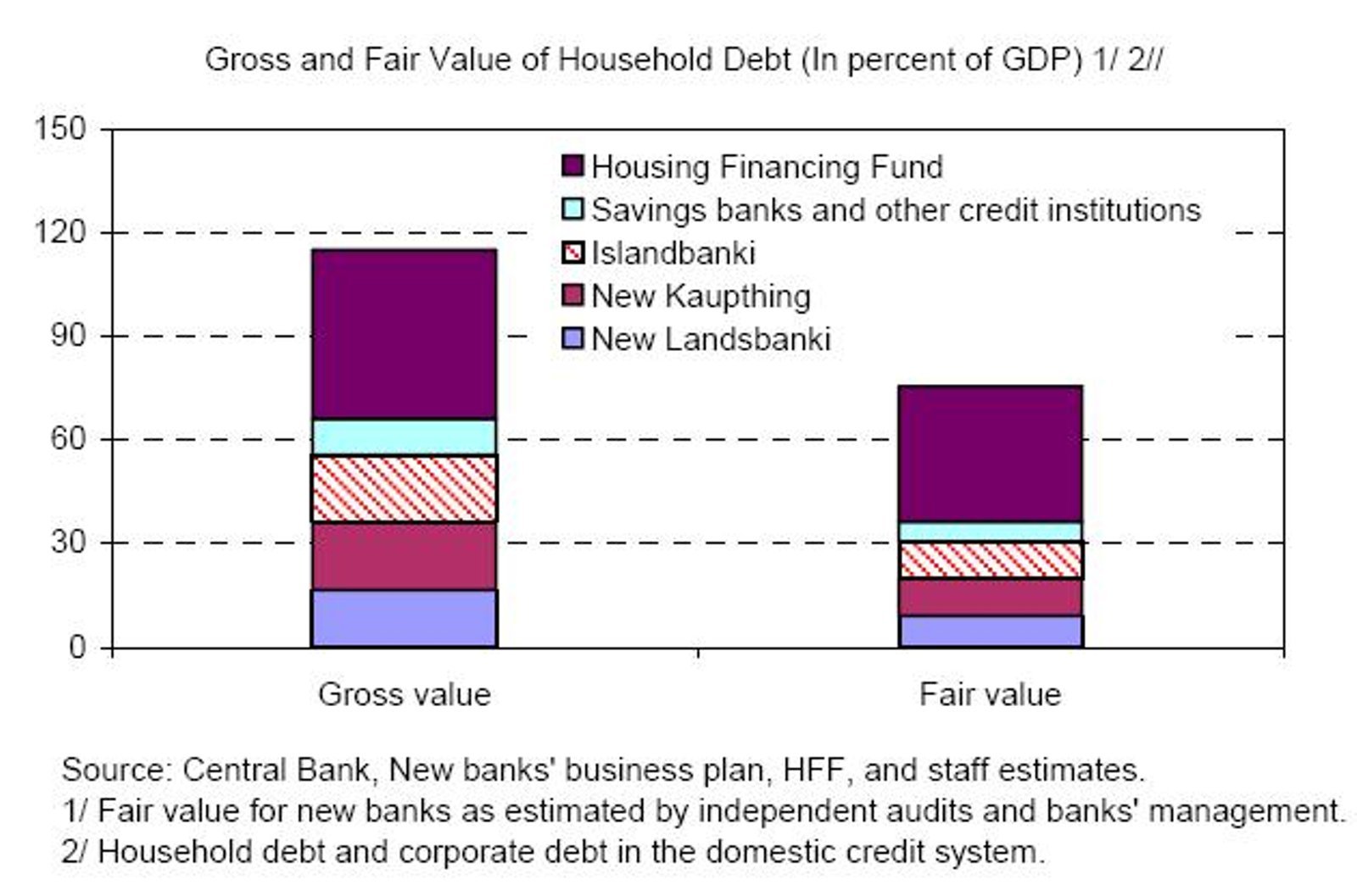

Loks vil ég mótmæla þeirri orðanotkun að tala um "eignartilfærslu". Þetta er ekki "eignartilfærsla", vegna þess að bankarnir hafa ekki fært lánin að fullu sem eign í bókum sínum. Það sem aftur hefur verið í gangi, er að lán heimilanna sem bókfærð eru upp á 110 milljarða hafa verið innheimt eins og þau standi í rúmum 290 milljörðum og bókfærð 670-800 milljarða lán fyrirtækja hafa verið rukkuð eins og þau stand í 1.440 milljörðum. Það á engin eignatilfærsla sér stað. Það er aftur spurning hvort með þessu sé verið að koma í veg fyrir að fjármálafyrirtækin búi sér til með grófum hætti framtíðarhagnað á kostnað lántaka. Þetta er það sem Alþjóðagjaldeyrissjóðurinn vildi koma í veg fyrir þegar hann birti í októberskýrslu sinni á síðasta ári súluritin tvö sem ég ætla að birta hér fyrir neðan. AGS vildi tryggja að afslátturinn sem gömlu bankarnir veittu þeim nýju rynni til lántaka, en ekki til baka til kröfuhafa í gegn um hagnað. Efri myndin sýnir lán heimilanna, en sú neðri lán fyrirtækja. Vinstri súlan sýnir upphæð lánanna eins og þau hafa að mestu verið innheimt, hægri súlan (fyrir utan hluta Íbúðalánasjóðs) sýnir upphæð eins og lánin stóðu í bókum fjármálafyrirtækjanna.