Færslan var fyrst birt á Moggabloggi höfundar 23.9.2011.

Ég er búinn að skanna í gegn um skýrslu Maríu-nefndarinnar, eins og hún var kölluð á sínum tíma. Ég sakna þess að sjá ekki á áberandi stað í skýrslunni hverjir sitja í nefndinni og hafa starfað fyrir hana. Skýrslan er áhugaverð fyrir margra hluta sakir og lýsir vel hinum flóknu verkferlum sem kosið var að innleiða í stað einfaldleikans sem ég, sem fulltrúi Hagsmunasamtaka heimilanna, lagði til í vinnu starfshóps í fyrra haust.

Ég vil hrósa Maríu og hennar fólki fyrir góða vinnu, en get þó ekki neitað því að margar spurningar vakna við lestur skýrslunnar. Nefndin gerir ýmsar góðar athugasemdir sem ég tel að bankarnir þurfi að taka til athugunar. T.d. af hverju er Lýsing ekki með í 110% leiðinni?

Ólíkt nefndinni, þá er ég bara ánægður að sjá, að bankarnir eru ekki allir steyptir í sama mótið varðandi lausn mála. Það að minnsta kosti gefur skuldsettum heimilum von um að einhver þeirra brjóti sig að lokum út úr samflotinu og komi að alvöru til móts við kröfur fólks um réttlæti. Mér finnst 110% leiðin ekkert réttlæti og raunar alveg kolklikkuð aðferð. Hvaða réttlæti er í því að einstaklingur A sem var með 90% veðsetningu á húsnæði sínu fyrir hrun og hún fór síðan upp í 165% (fasteignaverð lækkaði og skuldir hækkuðu) fær niðurfærslu í 110%, en sá sem var með 40% veðsetningu sem fór upp í 70%, hann fær ekkert. Tjón beggja var hlutfallslega jafn mikið, þ.e. vetsetning hækkaði um 75%, en annar á að bera tjón sitt að fullu meðan hinn fær tjón sitt bætt að fullu og jafnvel gott betur. En þessi færsla fjallar um skýrslu Maríu-nefndarinnar.

Afskriftir fyrirtækja

Fjallað eru um afskriftir yfir 1 ma.kr. í kafla 9 sem hefst á blaðsíðu 68 í skýrslunni (bls. 70 í pdf-skjalinu). Þar eru birtar upplýsingar með meintum afskriftum til fyrirtækja fram til 30. júní 2011. Ekki er gefið upp frá hvaða tíma er byrjað að telja afskriftirnar, en sterklega er gefið í skyn að um sé að ræða afskriftir hjá nýju bönkunum og öðrum fjármálafyrirtækjum eftir hrun. Upplýsingunum er skipt í tvær töflur, illu heilli, þar sem í annarri er "eftirgjöf skulda" en í hinni upplýsingar um nauðasamninga, eins og í þeim felist ekki "eftirgjöf skulda". Ég sakna þess að sjá ekki hverjar skuldirnar eru eftir aðgerðir. En séu heildartölurnar lagðar saman, þá kemur í ljós að eftirgjöf skulda hjá viðkomandi fyrirtækjum í töflunni um "eftirgjöf skulda" nam 336,1 ma.kr., en eftirgjöf skulda í töflunni um "nauðasamninga" nam 217,7 ma.kr. Alls gerir þetta 553,8 ma.kr. sem er 50 ma.kr. hærri upphæð en í svari Árna Páls Árnasonar, efnahags- og viðskiptaráðherra, sem hann gaf Alþingi í núna í september. Það þýðir að önnur fjármálafyrirtæki en bankarnir þrír hafa afskrifað að minnsta kosti 50 ma.kr. hjá fyrirtækjum og eignarhaldsfélögum sem fengið hafa meira en 1 ma.kr. í eftirgjöf skulda. (Þ.e. ef svar ráðherra er satt og rétt hvað tölur varðar.)

Maríu-nefndin fellur í sömu gryfju og aðrir opinberir aðilar, að eigna nýju bönkunum þær afskriftir sem þeir láta góðfúslega ganga til fyrirtækja, þegar staðreyndin er sú, að þessar afskriftir áttu sér stað í gömlu bönkunum. Hvenær ætla opinberir aðilar að viðurkenna, að nýju bankarnir hafa aldrei átt löggilda kröfu upp á bókfært virði lánanna sem þeir tóku yfir, eins og það stóð í bókum gömlu bankanna. Mér sýnist Steingrímur J. Sigfússon vera eini aðilinn sem ekki reynir í sínum skýrslum að breiða yfir þá staðreynd að það voru gömlu bankarnir sem framkvæmdu afskriftina, en eru nýju bankarnir að reyna láta svo út líta að þeir séu að afskrifa.

Tölur Seðlabankans tala sínu máli

Ég átti spjall við Vilhjálm Birgisson, formann VLFA, í gær. Við vorum að fara yfir tölur frá Seðlabanka Íslands um útlán innlánsstofnana. Ég hef birt þessar upplýsingar nokkrum sinnum áður hér á síðunni, en greinilega er þörf á því að birta þær einu sinni enn.

Seðlabanki Íslands birtir mánaðarlega tölur um stöðu hinna og þessa atriða hjá fjármálafyrirtækjunum. Er þetta birt í excel-skjölum sem uppfærð eru í hvert sinn undir liðnum hagtölur á vefsvæði bankans. Upplýsingunum er skipt niður í flokka og einn þeirra heitir "Lánakerfi", sem síðan er skipt í reikningar lánakerfisins, bankakerfi, efnahagur Seðlabankans, lífeyrissjóðir, ýmis lánafyrirtæki, verðbréfa- og fjárfestingasjóðir og tryggingafélög. Með því að smella á bankakerfi, þá birtist síða með upplýsingum frá bönkunum, þ.e. reikningar innlánsstofnana, útlán og innlán. Áhuga verð er yfirlýsing sem gefin er á síðunni, en þar segir:

Útlán Arion banka hf., Íslandsbanka hf. og NBI hf. eru í þessum tölum metin á kaupvirði þ.e. því virði sem þessir aðilar keyptu útlánasafnið á af fyrirrennurum sínum. Lánasöfnin eru endurmetin reglulega sem getur leitt til hækkunar eða lækkunar á virði einstakra lána. Breytingar á útlánasafni þessara aðila geta því stafað af endurmati á virði lána eða af raunverulegum lánahreyfingum. Seðlabankinn hefur nú samræmt gögn um útlán og niðurfærslur bankanna þriggja sem urðu til í október 2008. Þessi samræming leiðir til þess að höfuðstóll útlána þessara þriggja aðila hækkar, frá fyrri birtingu gagnanna, ásamt framlagi á niðurfærslureikning þeirra.

Já, Seðlabankinn færir upplýsingarnar um útlán á "kaupvirði, þ.e. því virði sem þessir aðilar keyptu útlánasafnið á af fyrirrennara sínum". Hér er enn ein viðurkenningin á því að nýju bankarnir fengu verulegan afslátt af lánunum, en hafa þrátt fyrir það reynt að rukka þau í botn eða eru að telja sér til tekna að vera að afskrifa eitthvað sem ekki er til í bókum þeirra.

Næst er áhugvert að smella á tengilinn Útlán undir tímaraðir. Þá fær maður upplýsingar um hver breytingin hefur verið á útlánum milli mánaða langt aftur í tímann. Séu sérstaklega skoðaðir dálkar BJ og BK, þá sér maður hvert bókfært virði lánasafnanna var (m.a. í gömlu bönkunum) í lok september 2008 (dálkur BJ) og í október 2008 (dálkur BK) en núna eru lánin komin yfir í nýju bankana og gömlu bankarnir eru dottnir út. Tekið skal fram að aðrar fjármálastofnanir eru inni í tölunum fyrir báða dálka og ekki er vitað hve mikið virði útlána þeirra hefur breyst á milli mánaða og síðan fóru ekki öll lán gömlu bankanna yfir í nýju bankana, þannig að ekki er allur mismunurinn afsláttur sem nýju bankarnir fengu.

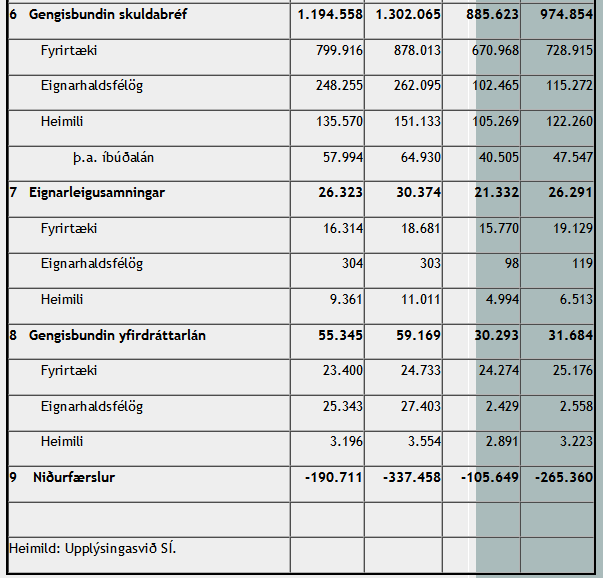

Hér fyrir neðan eru teknar saman upplýsingar yfir útlán alls og síðan sérstaklega til fyrirtækja, eignarhaldsfélaga og heimila úr skjali Seðlabankans. (Seðlabankinn skiptir lántökum í sjö hópa, en þessi þrír eru stærstir.) Fremst eru tölur úr dálki BJ (sept.08) í excel-skjalinu, síðan út dálki BK (okt.08), þá tölur yfir stöðuna 31.12. 2008, 2009 og 2010 og loks staðan í lok júlí á þessu ári. Áhugavert er að bera saman hinn mikla mun sem er á tölum í fremstu tveimur dálkunum en tölurnar fyrir október 2008 gefa hugmynd um þær miklu afskriftir sem áttu sér stað í gömlu bönkunum áður en lánasöfnin voru keypt af nýju bönkunum.

Lítið fer á milli mála að "kaupverð" nýju bankanna á þeim hluta lánasafna gömlu bankanna sem færðist yfir, var langt undir bókfærðu virði í gömlu bönkunum. Þegar vara er keypt á niðursettuverði, þá hefur seljandi greinilega fært verðið niður hjá sér, þ.e. afskrift hefur átt sér stað hjá seljandanum. Nú er þessi vara ekki venjuleg neysluvara, heldur lán til viðskiptavinar. Ef eigandi kröfunnar lækkar bókfært virði kröfunnar, þá er hann jafnframt að segja að innheimtuvirðið sé ekki í samræmi við nafnvirði fyrir niðurfærslu. Að nýr eigandi kröfunnar kjósi að líta framhjá afskrift gamla kröfueigandans er skiljanlegur hlutur þegar um vogunarsjóð er að ræða, en að viðskiptabanki viðkomandi lántaka skuli haga sér þannig er gjörsamlega út í hött. Höfum þá líka í huga, að kröfuhafar gamla bankans hafa samþykkt virðisrýrnunina og tilgangurinn með selja nýja bankanum kröfurnar eftir að þær höfðu verið afskrifaðar verulega var einmitt til að koma til móts við lánatakana en ekki nýjan kröfueiganda. Íslensk stjórnvöld fengu Deloitte LLP og Oliver Wyman einmitt til að endurmeta lánasöfnin vegna þess að ekki var talið að lántakar stæðu undir hinni hækkuðu greiðslubyrði eða að þeir höfðu orðið fyrir slíku tjóni vegna eignarýrnunar eða tekjumissis að ólíklegt væri að kröfurnar fengjust innheimtar eins og höfuðstóll þeirra stóð. Það er því siðlaust með öllu og svik við þá samninga sem gerðir voru, að nýju bankarnir ætli að láta sem engar afskriftir hafi átt sér stað hjá gömlu bönkunum. Því miður fellur Maríu-nefndin í þá gildru að telja afskriftir, sem tilheyra ekki nýju bönkunum, þeim til eigna. Er það dapurlegt að mínu mati.

Sagan endurrituð

En tölur Seðlabankans hafa ekki alltaf litið svona út. Hafa þær raunar tekið allverulegum breytingum í tímans rás. Að sjálfsögðu breytast þær í lok hvers tímabils, en það er ekki það sem ég á við. Nei, tölur sem eiga að gilda fyrir t.d. 31.12.2008 og 31.12.2009 hafa ítrekað breyst á milli útgáfa af skjali SÍ. Ég hef haft það fyrir sið að hlaða þessu skjali niður tvisvar eða þrisvar á ári. Hef ég því breytingasögu talnanna í grófum dráttum. Hér fyrir neðan birti ég árslokatölurnar fyrir 2008 og 2009 eins og þær litu út í sama skjali sem ég hlóð niður 14.7.2010, þ.e. fyrir 15 mánuðum. Maður hefði nú haldið að í júlí 2010, þá væri komin mynd á stöðu mála í árslok 2008, en svo er alls ekki. Ég hef meiri skilning á því að árslokatölur fyrir 2009 hafi tekið einhverjum breytingum frá 14.7.2010, en þær eru samt full miklar að mínu mati og mér liggur við að segja grunsamlegar.

Eins og hægt er að sjá, þá hefur orðið talsverð breyting og finnst mér það sæta furðu. Helst lítur út sem fjármálafyrirtækin séu með "bókhaldsbrellum" að breyta upplýsingum svo þær henti betur síðari tíma skýringum á atburðum. Spurning hvort Seðlabankinn eigi ekki að birta sögu svona breytinga, ef þær fara yfir eitthvert tiltekið lágmark. T.d. breytast niðurfærslur í lok árs 2008 um nærri 77% á milli útgáfa af tölunum og um 151% í árslok 2009. Þetta eru meiri breytingar en svo að þær verðskuldi ekki sérstakra skýringa.