Færslan var fyrst birt á Moggabloggi höfundar 23.6.2010.

Gylfi Magnússon, efnahags- og viðskiptaráðherra, og Már Guðmundsson, seðlabankastjóri, hafa farið mikinn í fjölmiðlum í dag við að verja hin aðframkomnu fjármálafyrirtæki fyrir hinum illa dómi Hæstaréttar og óþrjótandi græðgi lántaka gengistryggðra lána fyrir réttlæti og sanngirni. Hefur verið með ólíkindum að hluta og lesa það sem frá þeim tveimur hefur komið. Hræðsluáróðri í takt við Rússagrýlu kaldastríðsáranna hefur verið helt yfir landslýð, sem hlustar mismunandi agndofa á, enda þykjast margir merkja að verið er að reisa kjarnorkuhelt byrgi í kringum aumingja, veslings fjármálafyrirtækin og aðframkomna eigendur þeirra.

Við skulum rifja upp, að Gylfi Magnússon sagði sjálfur fyrir nokkrum dögum, að fjármálafyrirtækin færu létt með að standa af þér dóm Hæstaréttar, þó hugsanlega færu einhver tímabundið undir 16% mörk eiginfjárkröfu sem til þeirra er gerð. En nú er komið nýtt hljóð í strokkinn, enda hefur Gylfi efnt til ólöglegra samráðsfunda með stjórnendum bankanna og passaði sig vandlega á því, að þeir sem ekki eru jábræður væru víðsfjarri.

En hvað er hæft í þeirri fullyrðingu Gylfa Magnússonar að almenningur fengi reikninginn, ef fjármálafyrirtækin væru neydd til að fara eftir dómi Hæstaréttar. (Ég get ekki annað en velt því fyrir mér hvað stjórnvöld hefðu sagt, ef Litháarnir 5 sem dæmdir voru fyrir mansal fyrir ekki löngu hefðu velt því fyrir sér í marga daga hvernig þeir ættu að bregðast við fangelsisdómum yfir sér og fengið stuðning dómsmálaráðherra við því að komast sem léttast frá fangavistinni vegna þess að hún hefði íþyngjandi fjárhagsleg áhrif á þá.) Jæja, hvað segja tölur Seðlabankans um hina ógnvænlegu stöðu bankanna.

Fyrst tölur frá bönkunum sjálfum. Samkvæmt ársuppgjöri bankanna þriggja högnuðust þeir um 80 milljarða á síðasta ári. Nam hagnaðurinn 30% arðsemi eiginfjár. Í uppgjöri Íslandsbanka kom fram, að bankinn hafi fært 11 milljarða í sérstaka varúðarfærslu, þar sem AGS hafi bannað bankanum að tekjufæra gengishagnað sem varð til á fyrri hluta síðasta árs. Ástæðan var að ólíklegt þótti að gengishagnaðurinn innheimtist! Þessi 11 milljarðar voru nálægt því að jafngilda helmingi af hagnaði bankans. Ef líkt hefur verið með hinum veslings bönkunum komið, þá voru nálægt því 36 milljarðar í það heila færðir í varúðarfærslu sem hefðu í eðlilegu árferði bæst við hagnað bankanna. Arðsemi eiginfjár hefði því orðið 45% og hagnaður um 116 milljarðar, ef AGS hefði ekki beðið um þessa varúðarfærslu.

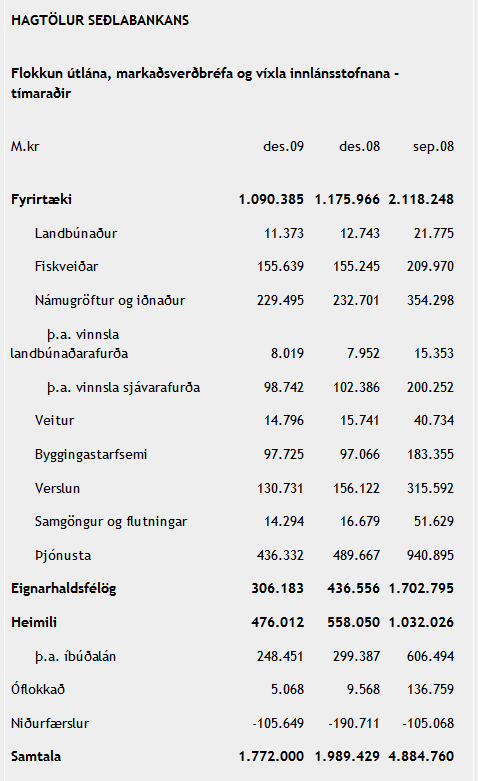

Næst skulum við bera saman upplýsingar um eignasöfn bankanna fyrir og eftir hrun. Heimildirnar eru excel-skjöl Seðlabanka Íslands með tímaröðum yfir útlán. Skoðum eftirfarandi töflu frá Upplýsingasviði Seðlabanka Íslands:

Efri hlutinn er heildar útlán bankakerfisins til fyrirtækja, eignarhaldsfélaga og heimila og neðri hlutinn sýnir gengisbundna hluta útlánanna. Aftasti dálkurinn sýnir stöðuna fyrir hrun, en sá í miðið fyrstu tölur yfir útlán nýju bankanna og loks sá fremsti er staðan ári síðar. Þetta eru merkilegar tölur.

Ég hef bara áhuga á gengisbundnu lánunum. Þar sjáum við fyrst að heildarútlán í gengisbundnum skuldabréfum hefur fari úr 2.830 milljörðum í september 2008 niður í 1.186 milljarða í desember sama ár. Munurinn er rúm 58%. Samkvæmt upplýsingum í októberskýrslu Alþjóðagjaldeyrissjóðsins, þá er mismunurinn sá afsláttur sem bankarnir fengu á flutningi innlendra lánasafna gömlu bankanna yfir í nýju bankana. (Ég sýni ekki lán til erlendra aðila, enda urðu þau að mestu eftir í gömlu bönkunum.) Gengisvísitalan stóð í 196,7 stigum 30. september 2008. Hún stóð í 216 stigum 31.12.2008 og 233 stigum 31.12.2009. Þrátt fyrir talsverða hækkun gengisvísitölu, þá hefur verðmæti eignasafna lækkað. Ef verðmætið 30.9.2008 er framreiknað miðað við gengisvísitölu til hinna dagsetninganna, þá fæst að 2.830 milljarðar eru orðnir 3.118 milljarðar 31.12.2008 og 3.364 milljarðar 31.12.2009. Mismunurinn 31.12.2008 á uppreiknuðu verði og bókfærðu verði er 1.932 milljarðar kr. og 2.484 milljarðar 31.12.2009.

Flestir sem eru með lán hjá bönkunum hafa líklegast tekið eftir því, að höfuðstóll skulda þeirra hefur verið reiknuð upp að fullu á greiðsluseðlunum. Ég hef talað við mjög marga undan farna 17 mánuði, bæði vegna eigin skulda og fyrirtækja. Allir segja þá sömu sögu: Þrátt fyrir að lánasöfn hafi verið færð frá gömlu bönkunum til þeirra nýju á verulegum afslætti, þá hefur gengisbundinn höfuðstóllinn sífellt hækkað! Þetta er í mikilli mótsögn við það sem kemur fram í gögnum Seðlabankans. Skýringin á þessu getur bara verið ein: Bankarnir færa kröfur á viðskiptavini í bókum sínum á einhverju allt öðru gengi, en sýnt er á greiðsluseðlum. Þetta gengi er líklegast nær því að vera á gengisvísitölunni 100 en 233 eins og gengisvísitalan stóð um áramót. Líklegast er að bankarnir skrái kröfur á gengi lántökudags í bókum sínum og eru því þegar búnir að bregðast við dómi Hæstaréttar í bókhaldinu, þó þeir reyni allt til að fá sem mest út úr hverri einustu kröfu. Þess vegna var hagnaður bankanna jafnmikill og raun bar vitni þrátt fyrir mikil vanskil lána. Það þarf svo lítið til að fá hagnað af gjalddagagreiðslu.

Að sjálfsögðu eru bankarnir búnir að fara í grimmar afskriftir hjá mörgum fyrirtækjum. Í flestum tilfellum hafa þeir leyst fyrirtækin til sín, en um leið hafa þeir fært útistandandi kröfur niður í viðráðanlega upphæð, sem að öllu líkindum er í nánd við gengi á lántökudegi.

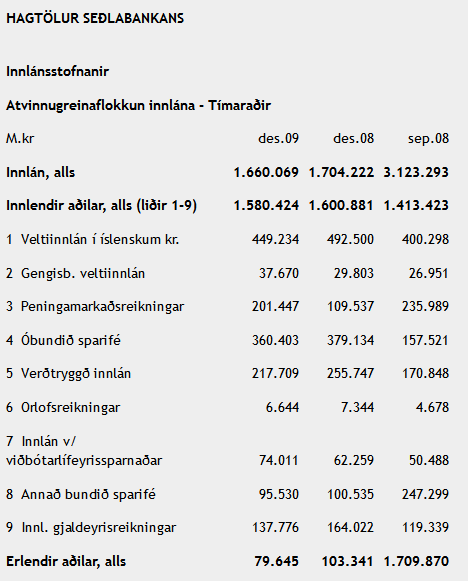

Hvert er þá vandamál bankanna? Jú, það er fjármögnunin. Bankarnir eru nær eingöngu fjármagnaðir af innlánum og síðan eiginfjárframlagi. Skoðum innlán þeirra samkvæmt tölum Seðlabankans:

Lágvaxta innlán eru veltuinnlánin, gengisbundin veltuinnlán, óbundið sparifé og innlendir gjaldeyrisreikningar. Samtölur þessara innlána eru 985/1.065/704 milljarðar í lok þessara þriggja ársfjórðunga. Já, lágvaxta innlán bankanna 31.12.2009 voru ríflega 105 milljörðum hærri en gengistryggð útlán. Ég hef engar forsendur til að meta vaxtamuninn, en hann er örugglega bönkunum í hag, þar sem mjög verulegur hluti gengisbundinna útlána er í hávaxtamyntum, þ.e. evrum og dollurum, en ekki jenum og frönkum. Síðan má ekki gleyma því að LIBOR vextir eru í lágmarki núna og óraunhæft að miða ávöxtun til framtíðar við núverandi stöðu LIBOR.

Ég tel mig í þessari færslu hafa sýnt fram á tvennt: 1) Bankarnir eru þegar búnir að gera ráð fyrir leiðréttingu gengisbundinna lána niður í gengi á lántökudegi; 2) Lágvaxta innlán bankanna eru meiri en gengisbundin útlán eins og þau eru skráð í bókum bankanna. Það getur vel verið að gengismunurinn á þessu tvennu sé ekki nægur sem stendur, en það er nokkuð sem bankarnir stjórna.

En svona í lokin, þá er rétt að halda því til haga, að hvorki seðlabankastjóri né ráðherra lögðu til að komið væri í veg fyrir að gengistryggingin yrði rofin og höfuðstóll lánanna tækju mið af upphaflegum höfuðstóli eins og hann hefði aldrei verið gengistryggður. Ummæli þeirra snúast eingöngu um hvort bankarnir ráða við fjármögnunarkostnað vegna lánanna eftir að búið væri að taka af þeim stærsta tekjupóstinn, sem var gengishagnaðurinn. Mér finnst það aftur ábyrgðarhluti hjá þeim báðum að leggjast í þessa vörn fyrir fjármálafyrirtækin áður en fullreynt er hvort hægt sé að ná samkomulagi um málalok.